Was ist FinTech, InsurTech und HealthTech? – Erklärung und Grundlagen

Die digitale Transformation der Finanzdienstleistungsbranche und deren Erklärung

FinTech, InsurTech und HealthTech sind Schlagwörter bei der digitalen Transformation im Banken- und Versicherungsbereich. Was steckt dahinter? Und wann begann eigentlich die Digitalisierung?

Digitalisierung und Finanzdienstleistungen sind meine Passion. Bei der digitalen Transformation kommt beides zusammen. Perfekt!

In meinem ersten Beitrag heute, möchte ich einleitend ein paar Begriffe erläutern und voneinander abgrenzen. Zudem gehe ich dem Ursprung der Digitalisierung ein wenig auf die Spur.

Index

Wann Digitalisierung eigentlich begann

Die ersten (mechanischen) Rechenmaschinen im 19. Jahrhundert waren eine logische Konsequenz aus der industriellen Revolution. Die Vorläufer der heutigen Computer kamen auf, weil der Bedarf an schnellen und umfangreichen Berechnungen stark engestiegen ist. Die ebenso stark beschleunigte Entwicklung bei Technik und Wissenschaft, feuerte die Entwicklung weiter an. Das ist deshalb sehr bemerkenswert, weil sich genau zu dieser Zeit gerade erst Telefonie und elektrischer Strom entwickelten.

Der neueste Akt der Digitalisierung: Die digitale Transformation

Der Start der Digitalisierung ist also im 19. Jahrhundert zu verorten. Die digitale Transformation ist der neueste Akt der Digitalisierungswelle.

Die digitale Transformation handelt von der grundlegenden Veränderung einer Branche und deren Dienstleistungen durch neue technologische Möglichkeiten. Diese Transformation wirkt nicht nur innerhalb einer Branche. Sie führt branchenübergreifend Dienstleistungen verschiedener Anbieter in sogenannten Ökosystemen zusammen.

Die Basis der digitalen Transformation ist eine digitale Infrastruktur. Sie ebnet den Weg für neue Dienstleistungen (Produkte, Services) und kann vorhandene Prozesse und Produkte optimieren. Als Paradebeispiele für die digitale Transformation werden gerne Unternehmen wie Amazon, Netflix oder Uber genannt.

Die digitale Transformation erreicht auch die Finanzdienstleistungsbranche

Dies erscheint natürlich und logisch, weil es sich bei Finanzprodukten in der Regel um „virtuelle“ Produkte handelt. Was liegt also näher, diese Produkte „digital“ zu machen?

Die Finanzkrise und die ein oder andere Verfehlung der Branche sorgten für eine gewisse Unzufriedenheit und ein schwindendes Vertrauen in die „alten“ Unternehmen. Dies rief neue Unternehmen (Startups) auf die Agenda. Sie machten sich auf den Weg um Finanzdienstleistungen „ohne Umwege“ und zum Wohle des Endkunden anzubieten. Ziel war es, das bestehende Geschäftsmodell der „Platzhirsche“ und den zugehörigen Markt durch Innovation / Technologie auf den Kopf zu stellen. Es ist von Disruption die Rede. Heute ist festzustellen, dass die meisten Startups sich eher im Kooperationsmodus befinden. Sie fokussieren als Kunden die etablierten Unternehmen und wollen diese bei der digitalen Transformation unterstützen und eben nicht ersetzen.

Natürlich gab es auch bereits schon früher eine Digitalisierung und Technologisierung im Finanzbereich. Als Beispiele fallen mir da etwa Kreditkarten, Geldautomaten oder Online-Banking ein. Die digitale Transformation ist jedoch viel weitgreifender und einschneidender als diese Beispiele.

Und was ist nun FinTech, InsurTech und HealthTech?

Im Kontext der digitalen Transformation ist häufig von Begriffen wie FinTech und InsurTech zu hören und zu lesen. Bei den Begriffen handelt es sich um sogenannte Kofferwörter, also um Wörter, die sich aus zwei Wörtern zusammensetzen.

Der erste Teil beschreibt dabei typischerweise den inhaltlichen Bereich, um den es geht. Die Begriffe enden häufig mit „Tech“, wobei dieses „Tech“ für „Technologie“ oder vielmehr „Technology“ steht. Der gesamte Begriff steht also für die Technologisierung eines bestimmten Bereichs.

Bei „FinTech“ geht es um die Technologisierung von Finanzdienstleistungen („Finance“ plus „Technology“), wobei hier zumeist Dienstleistungen aus dem Bankenumfeld gemeint sind. Auch Startups selbst, die sich in diesem Bereich tummeln, werden als ein „FinTech“ bezeichnet. Ein prominentes Beispiel eines solchen „FinTechs“ ist N26, eine deutsche Direktbank, die Finanzdienstleistungen per Smartphone anbietet. Das einstige Startup hat mittlerweile mehrere Millionen Kunden und wird derzeit mit einem Unternehmenswert von mehr als einer Milliarde gehandelt.

Auch die digitale und regelbasierte Vermögensverwaltung, das sogenannte „Robo-Advisory“ lässt sich in den Bereich „FinTech“ einsortieren.

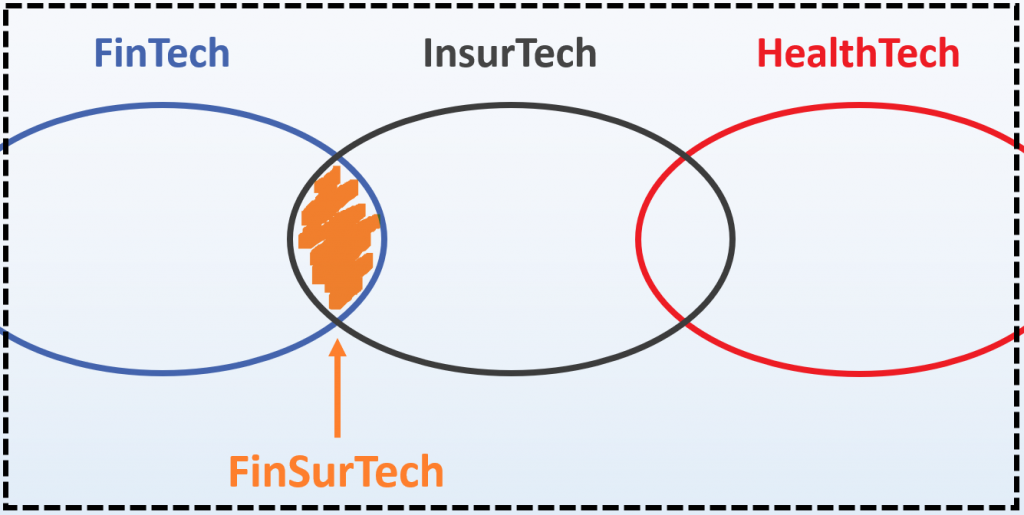

„InsurTech“ („Insurance“ plus „Technology“) ist die kleine Schwester von „FinTech“ und bezieht sich auf die Digitalisierung von allem rund um Versicherungen. „HealthTech“ wiederum steht für die Digitalisierung und Technologisierung des Gesundheitswesens und allem, was damit verbunden ist, wie z.B. Prävention oder Rehabilitation.

Und was kommt als nächstes?

Die digitale Transformation sorgt neben der Technologisierung auch für ein Zusammenführen von Dienstleistungen unterschiedlicher Branchen. Das Gesundheitswesen ist ein Bereich, mit dem sich auch ein Lebens- oder Krankenversicherer auseinandersetzt. Insofern gibt es hier eine Überlappung zwischen „HealthTech“ und „InsurTech“.

Ein Lebensversicherer beschäftigt sich in der Altersvorsorge auch mit der Kapitalanlage und der Vermögensverwaltung. Folglich gibt es hier eine Überlappung zwischen „FinTech“ und „InsurTech“.

Das Zusammenführen von Dienstleistungen verschiedener Anbieter aus verschiedenen Branchen lässt sogenannte „Ökosysteme“ entstehen. Dienstleitungen von Banken und Versicherer werden so in einem Ökosystem „Finanzen“ kombiniert. In Konsequenz müssen wir hier also schon bald wohl von „FinSurTech“ sprechen.

Mit „Ökosysteme“ und „FinSurTech werde ich mich in meinem nächsten Artikel genauer beschäftigen!

Die Kommentarfunktion ist geschlossen.